بیت کوین این هفته پس از چندین ماه بیحرکتی، به بالای سطح روانی کلیدی 20 هزار دلار بازگشت. در این گزارش هفتگی، ما تحلیل میکنیم که آیا بازار در حال تشکیل کف قیمت بیت کوین اساسی خود است یا خیر و چه خطراتی ممکن است در این راه پیش روی آن باشد.

بیت کوین در این هفته به بالای سطح 20 هزار دلار بازگشت، تا کف 19215 دلار پایین آمد و تا سقف 20961 دلار صعود کرد. پس از تثبیت قیمت بیت کوین در یک محدوده بسیار باریک از اوایل سپتامبر، این اولین رالی صعودی بیت کوین در چند ماه اخیر است.

در این تحلیل هفتگی از گلسنود، معیارهایی را ارزیابی خواهیم کرد که نشان میدهد بیت کوین در مرحله کشف کف قیمت (Bottom Discovery) به سر میبرد و شرایط کنونی شباهت تقریباً بی نقصی به فاز کف سازی چرخه قبلی بازار دارد. در این مرحله، بازار خرسی سال 2022 ضرر مالی شدیدی را هم به سرمایهگذارانی که تسلیم شدند (کاپیتولاسیون) و هم به سرمایهگذارانی که هنوز در حال تحمل طوفان بازار هستند، وارد کرده است. به نظر میرسد آخرین قطعه باقیمانده از پازل کف قیمت مدت زمان (Duration)، زمان (Time) و در نهایت بی تفاوتی سرمایه گذاران باشد.

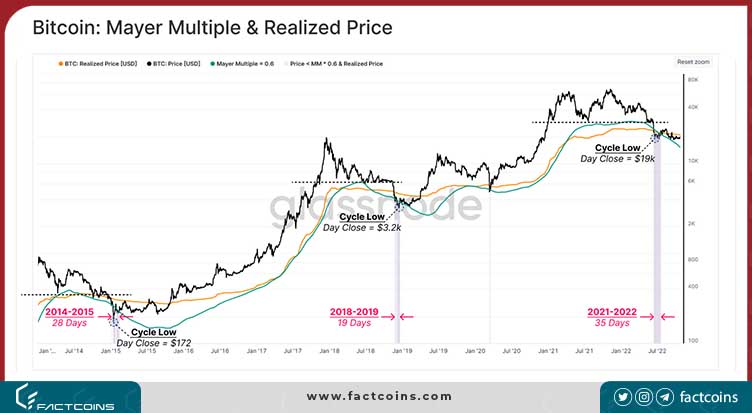

در تحلیل آنچین قبلی، ما شرایط بازار در فاز کف سازی (Bottom Discovery) را توصیف کردیم، به ویژه پس از یک کاپیتولاسیونِ بزرگ در طول کف بازار نزولی (که به صورت خطچین نشان داده شده). در این فاز از لحاظ تاریخی، قیمت بیت کوین بین دو مدل معروف کف قیمت نوسان میکند:

- قیمت واقعی یا قیمت تحقق یافته (Realized Price): که همان میانگین قیمت خرید بازار به ازای هر BTC است. زمانی که قیمت بیت کوین کمتر از قیمت واقعی آن است، میتوان گفت بازار مجموعا در ضرر نقد نشده (تحقق نیافته) قرار دارد.

- ضریب مایر (0.6*200 DMA) 🟢: ضریب مایر به طور ساده نسبت بین قیمت و میانگین متحرک 200 روزه است، مدلی که به طور گسترده در تحلیلهای مالی مرسوم بکار گرفته میشود. این معیار شرایط اشباع خرید و اشباع فروش بیت کوین را به ما نشان میدهد. هنگامی که مضرب مایر زیر 0.6 است، به این معنی است که بیتکوین در شرایط اشباع فروش کلان یا در کف قیمت سیکلی خود قرار دارد.

شایان ذکر است، این الگو در بازار نزولی فعلی تکرار شده است، به طوری که کف قیمت بیت کوین در ماه ژوئن به مدت 35 روز زیر هر دو مدل معامله میشد. بیتکوین در حال حاضر در حال نزدیک شدن به سطح زیر قیمت واقعی خود (21111 دلار) است، که شکسته شدن این سطح نشانه قابل توجهی از قدرت گرفتن بازار خواهد بود.

بیشتر بخوانید: آیا اعلام نرخ بهره آمریکا پایانی بر روزهای صعودی بیت کوین خواهد بود؟

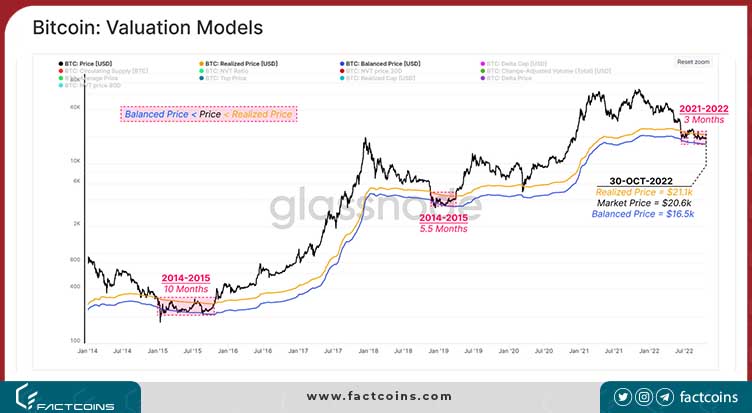

پس از شناسایی علائم اولیه کف سازی، گام بعدی تعریف محدوده بالقوه نوسان قیمت برای این مرحله از بازار نزولی است.

دو معیار ایده آل برای شناسایی محدوده کف قیمت، قیمت واقعی فوقالذکر (باند بالایی ~ 21100 دلار) و همچنین قیمت متعادل (Balanced Price) (باند پایینی ~ 16500 دلار) 🔵 هستند. قیمت متعادل همان اختلاف بین قیمت واقعی و قیمت در لحظه انتقال (Transferred Price) است. قیمت متعادل را میتوان یک مدل «ارزش منصفانه» در نظر گرفت که اختلاف بین مبلغ پرداخت شده (هزینه خرید) و مبلغی که خرج شده است (انتقال داده شده) را نشان میدهد.

در مقایسه با چرخههای قبلی که بین 5.5 تا 10 ماه به طول انجامید، قیمت در چرخه فعلی به مدت 3 ماه در این محدوده معامله شده است. این نشان میدهد که مدت زمان (duration) جزء گمشده چرخه فعلی ما است.

بیشتر بخوانید: مشاور سابق اوباما: روی پورشهام شرط میبندم که بیت کوین دوباره 60 هزار دلاری میشود!

دستبهدست شدن بیت کوینها

همانطور که در گزارش شماره 28 تحلیل انچین اشاره شد، در طی فاز کف سازی، کاهش سودآوری سرمایهگذاران منجر به دست به دست شدن BTC ها میشود، به طوری که سرمایهگذاران ضعیفتر تسلیم ضررهای شدید میشوند و بیتکوینهای خود را میفروشند. این دست به دست شدن سرمایه را میتوان با بررسی شاخص توزیع قیمت واقعی UTXO (URPD) تجزیه و تحلیل کرد که توزیع BTC ها را بر اساس قیمت خرید آن نشان میدهد.

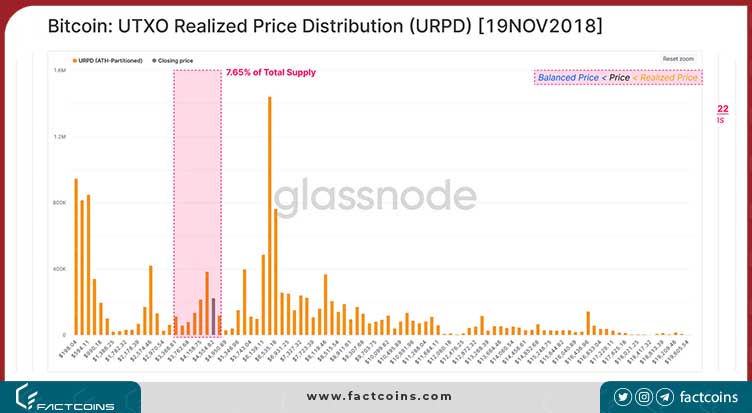

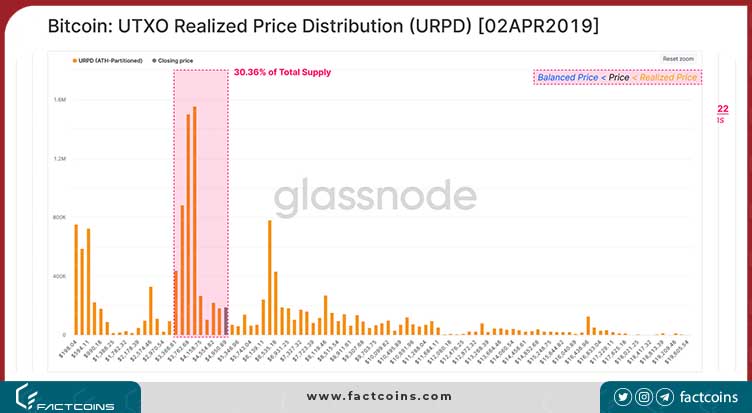

بزرگی این توزیع سرمایه را میتوان با بررسی تغییر در حجم BTC هایی که قیمت خرید آنها در محدوده بین دو مدل قیمت گذاری فوق (قیمت واقعی و مضرب مایر) قرار دارد، برجسته کرد. دو نمودار زیر URPD را در تاریخ ورود و خروج برای بازار نزولی 2018-2019 مقایسه میکند:

- URPD در 19 تا نوامبر 2018 زمانی که بیت کوین برای اولین بار به زیر قیمت واقعی خود رسید.

- URPD در 2 آوریل 2019 که بیت کوین قیمت واقعی خود را به بالا شکست.

در طول فاز کشف کف قیمت 2018-2019، حدود 22.7٪ از کل عرضه (30.36٪ – 7.65٪) دست به دست (بازتوزیع) شد و همزمان کف قیمت بیتکوین در محدوده فوق الذکر در نوسان بود.

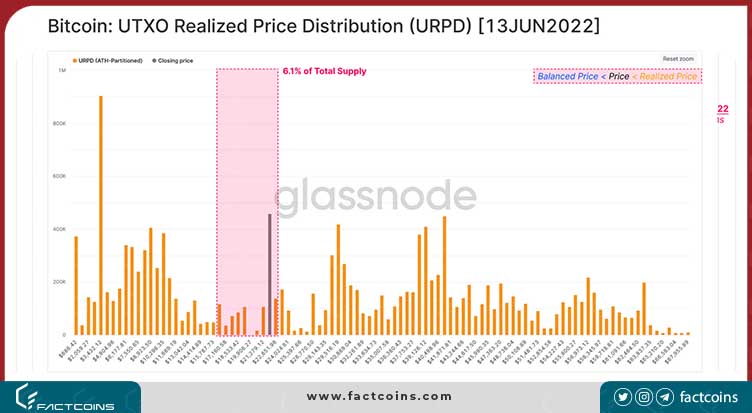

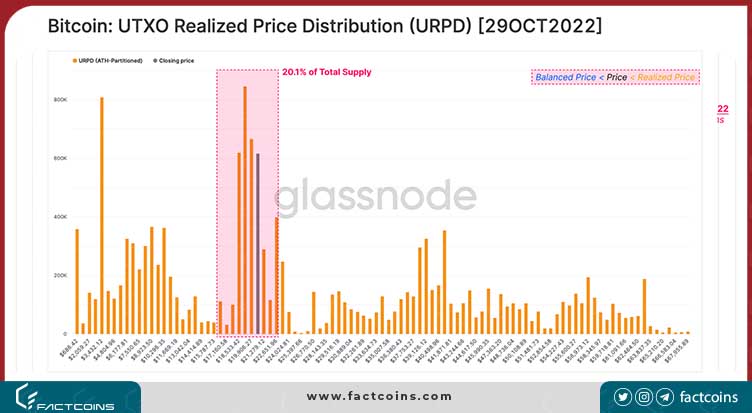

با انجام همین تحلیل در سال 2022، میبینیم که از زمانی که قیمت بیتکوین به زیر قیمت واقعی خود در ماه ژوئیه سقوط کرد، حدود 14.0 درصد از عرضه مجدداً توزیع (جابجا) شده است و در مجموع 20.1 درصد از عرضه در این محدوده قیمت اندوخته شده است.

در مقایسه با انتهای سیکل 2018-2019، هم میزان جابجایی عرضه و هم تمرکز عرضه نهایی در فاز کفسازی بازار 2022 تا حدودی کمتر است. این موضوع گواهی دیگر است بر اینکه احتمالا تثبیت قیمت و مدت زمان بیشتری برای کف سازی نهایی بیت کوین مورد نیاز است.

با این حال، حجم جابجاییهایی که تا به امروز رخ داده قابل توجه است و مطمئناً نشان میدهد که هولدرها فعالانه در حال انباشت در این دامنه قیمتی هستند.

سیگنال بازار صعودی در کف قیمت بیت کوین

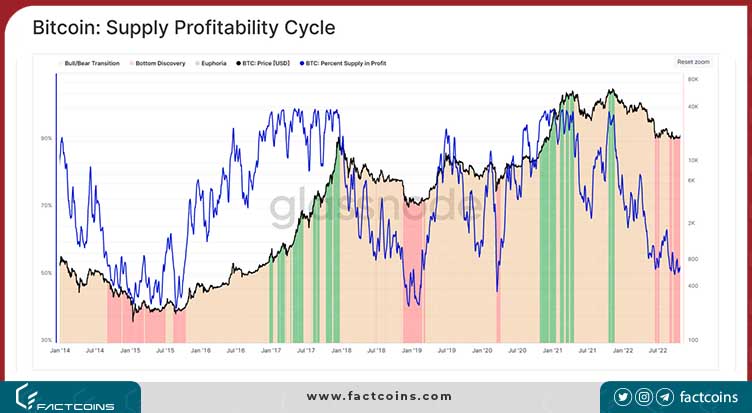

گام بعدی ما معرفی شاخصهایی است که برای صدور سیگنال برگشت بازار صعودی مفید هستند. معیار درصد عرضه روی سود (Percent of Supply in Profit) را میتوان برای ایجاد سه حالت متمایز از هر چرخه بازار استفاده کرد:

- دوره سرخوشی (سلطه سود): وقتی یک روند صعودی سهمی در طول بازار صعودی در جریان است، درصد عرضه روی سود از 80 درصد فراتر میرود.

- دوره کشف کف قیمت (سلطه ضرر): در گرگ و میش بازار نزولی، زمانی که یک روند نزولی طولانی باعث میشود سهم عرضه روی ضرر غالب شود (درصد عرضه روی سود < 55٪).

- دوره گذار (تعادل بین سود و زیان): دوره گذار بین دو دوره قبلی قرار دارد و در آن درصد عرضه روی سود بین 55 تا 80 درصد است.

در حال حاضر، درصد عرضه روی سود 56 درصد است که حاکی از آن است صعود اخیر قیمت به بالای 20 هزار دلار در کران پایین فاز گذار قرار دارد و نشان میدهد که بازتوزیع (جابجایی) قابل ملاحظهای زیر قیمت 20 هزار دلار تا به امروز رخ داده است.

بیشتر بخوانید: بررسی تله گاوی (Bull Trap) ؛ روشهای تشخیص الگو تله

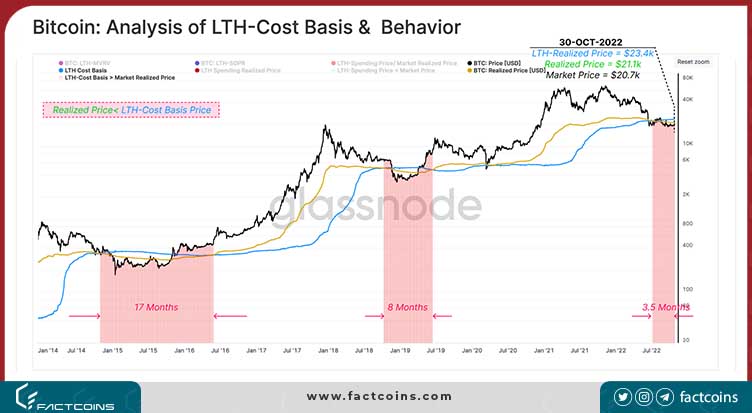

ما همچنین میتوانیم فشار مالی ضمنی روی هولدرهای بلندمدت (LTH) و واکنش مربوط به آنها را ارزیابی کنیم.

در طی مراحل پایانی یک بازار نزولی، الگویی که در تمام چرخههای بازار مشاهده میشود تسلیم شدن (کاپیتولاسیون) بخشی از هولدرهای بلندمدت (LTH) است. این کاپیتولاسیونها با دورههایی مشخص میشوند که مجموع هزینه خرید هولدرهای بلندمدت 🔵 بالاتر از قیمت تحقق یافته مبتنی بر هزینه کل بازار است. این بدان معنی است که یک هولدر بلندمدت عادی، که نوسانات چرخه کامل بازار را پشت سر گذاشته، در واقع عملکرد ضعیف تری از بازار گستردهتر داشته است.

این استرس مالی حاد تاکنون 3.5 ماه است که در جریان است که کمتر از فواصل مشابه در بازارهای نزولی قبلی است. با این حال، توجه داشته باشید که این شرایط معمولاً تا زمانی که روند بازار گاوی یا صعودی شود، در جریان است.

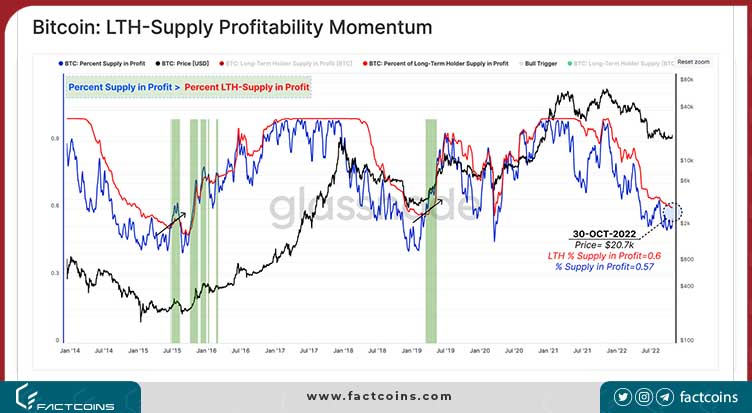

پس از تائید استرس مالی وارده بر سرمایهگذاران بلندمدت، میتوانیم شاخصی ساده اما قدرتمند را برای شناسایی نشانههای اولیه ورود تقاضای جدید به بازار تعریف کنیم.

هنگامی که سرمایه ورودی سرمایه گذاران جدید (هولدرهای کوتاه مدت) از فشار سمت فروش فراتر میرود، مجموع سود بازار گستردهتر از مجموع سود هولدرهای بلندمدت عبور خواهد کرد.

جالب اینجاست که ما هنوز این تغییر در سودآوری را مشاهده نکردهایم، چراکه درصد عرضه روی سود هولدرهای بلندمدت (LTH) 🔴 در حال حاضر 60 درصد است. با در نظر گرفتن کل درصد عرضه روی سود 🔵 که 56٪ است، قیمت بیتکوین باید سطح 21.700 دلار را پس بگیرد تا بتوان سیگنال صعودی شدن روند را تائید کرد.

پذیرش ضررها توسط بازار

تا کنون، ما بازار را از دیدگاه هولدرها (نسبت سود به زیان نقد نشده) ارزیابی کردهایم. اما جابجاییهای بیت کوین را میتوان از دیدگاه سرمایهگذاران فعال (سود/زیان نقد شده) نیز بررسی کرد.

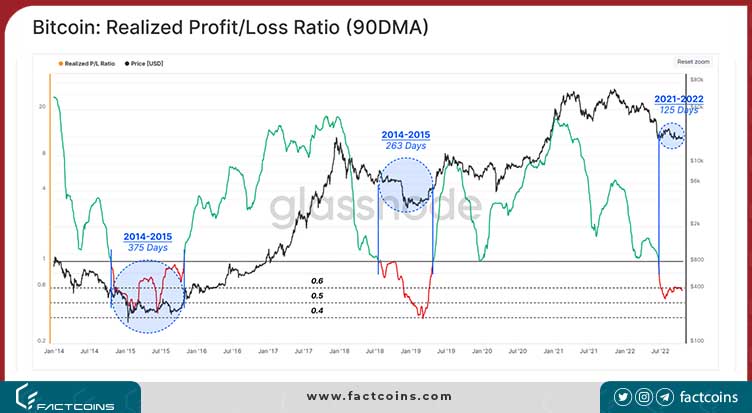

برای دستیابی به این هدف، از معیار نسبت سود به زیان نقد شده (تحقق یافته) استفاده میکنیم، که نسبت حجم بیت کوینهای روی سود جابهجا شده به حجم بیت کوینهای روی ضرر جابجا شده را اندازهگیری میکند. ردیابی میانگین سه ماهه این معیار، تحلیلگران را قادر میسازد تا سلطه BTC های روی سود را ارزیابی کنند.

- نسبت سود به زیان نقد شده > 1 (حالت سود غالب): در طی مراحل اولیه بازارهای خرسی، و در طول بازار گاوی، تقاضا به اندازه ای قوی است که فشار فروش را جذب کند و میزان سود با اختلاف زیادی از میزان ضرر بیشتر میشود.

- نسبت سود به زیان نقد شده <1 (حالت ضرر غالب): مراحل انتهایی بازار نزولی که طرف عرضه با تقاضای کافی مواجه نمیشود. این به طور کلی به یک کاپیتولاسیون (تسلیم و فروش) بزرگ منتهی میشود که به منظور جذب مجدد پول هوشمند به شبکه صورت میگیرد.

فاصله بین سقوط به زیر نسبت 1 و بازیابی سطح 1.0، اغلب زمانی است که احساسات نزولی بازار به اوج خود رسیده و حجم تقاضا در پایینترین حد خود است.

میانگین 90 روزه نسبت سود به زیان نقد شده معمولاً فرو میریزد و در اواسط بازار نزولی زیر 1.0 باقی میماند، اما قبل از تسلیم یا کاپیتولاسیون نهایی بازار، یک سیگنال هشدار اولیه صادر میکند. علاوه بر این، این شاخص از نظر تاریخی در مراحل اولیه بازار گاوی به صورت شارپی از سطح 1 (به بالا) عبور میکند.

در وضعیت فعلی، این شاخص روی عدد 0.57 است که نشان دهنده سلطه BTC هایی است که روی ضرر در حال جابجایی هستند. بنابراین، موج جدید سرمایه و سیو سود (Take profit) هنوز به طور کامل فروشندگانی که با ضرر در حال فروش هستند را تحت الشعاع قرار نداده است.

بیشتر بخوانید: چرا باید با آغوش باز از بازار خرسی ارز دیجیتال استقبال کرد؟

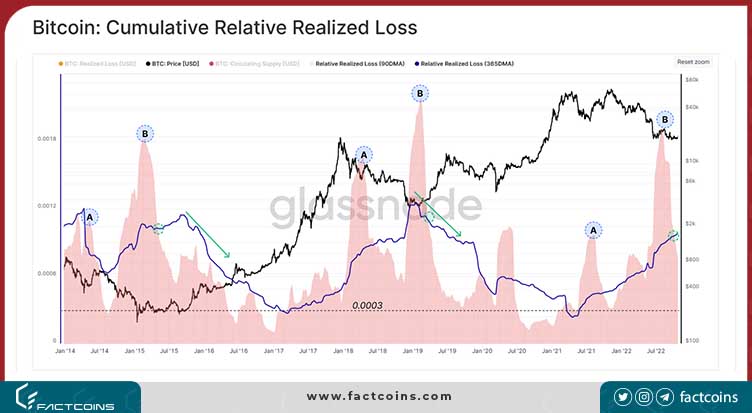

بهعنوان بخش پایانی این تحقیق، هدف ما بررسی بزرگی ضررهای نقد شده است. به منظور لحاظ کردن ارزش بازار رو به افزایش (مارکت کپ) در هر چرخه، زیان نقد شده (تحقق یافته) را با «ارزش بازار» متعادلسازی میکنیم تا یک معیار نسبی از زیان تحقق یافته (نقد شده) به دست آوریم. در مرحله بعد، میتوانیم با استفاده از مجموع ضرر نقد شده ماهانه 🔴 و سالانه 🔵 یک شاخص برای شناسایی تغییرات در جابجاییها و رویدادهای کاپیتولاسیون مهم بسازیم.

در طول سه بازار نزولی قبلی، طی دو دوره جداگانه (که میزان ضرر تحقق یافته به شدت افزایش یافته بود)، ضرر نقد شده ماهانه به طور ناگهانی به بالای سطح سالانه خود رسید.

موج پس از ATH (A): مراحل اولیه یک بازار نزولی، زمانی که بازار اولین موج بزرگ زیان خود را در طول فروش عمده پس از ATH تجربه میکند.

نکته: ATH مخفف All Time High به معنی اوج قیمت تاریخی بیت کوین است.

موج کشف کف قیمت بیت کوین (B): بازارهای نزولی در مراحل آخر خود اغلب با یک رویداد کاپیتولاسیون بزرگ به اوج خود میرسند، جایی که حجم توجهی از ضررها نقد میشود و احساسات منفی بازار به اوج میرسد. این موج اغلب با به طول انجامیدن فاز کفسازی تشدید میشود تا اینکه سرانجام فروشندگان دچار خستگی (فرسودگی) میشوند.

با بررسی مجدد نمونههای تاریخی این الگو، مشهود است که هر دو موج A/B در مقیاس بزرگی رخ داده است. حجم ضرر در موج دوم B معمولاً بسیار بزرگتر است و اغلب با یک روند نزولی قابل توجه سالانه دنبال میشود. این نتیجه رسیدن بازار به اوج بی تفاوتی و فرسودگی فروشندگان است.

اینها نشانههای سازندهای هستند از اینکه بازار ضررهای مالی ناشی از هر دو مؤلفه «مدت زمان» و «قیمت» بر سرمایهگذاران باقیمانده را پذیرفته است. با این حال، شرط نهایی قبل از گذار از بازار نزولی به بازار صعودی، افت قابل توجه ↘️ روند سالانه است.

خلاصه و نتیجهگیری

در این تحلیل آنچین، ما از چندین مدل ردیابی کف قیمت استفاده کردیم و نشان دادیم که بازار به قطع در یک نمونه بی نقص از فاز کشف کف قیمت قرار دارد. قیمت متوازن16.500 دلار و قیمت واقعی 21.100 دلار بار دیگر یک محدوده رنج برای بیت کوین ساخته و در همین حال بازار در حال کشف کف قیمت اساسی خود است.

آن بخش از عرضه بیت کوین که تاکنون دست به دست شده و مجدداً قیمت گذاری شده، حجم قابل توجهی دارد، اگرچه از نظر بزرگی در مقایسه با کف بازار نزولی سال 19-2018 میزان آن کمتر است. ما همچنین نشان دادیم که در چندین معیار، کف بازار سال 2022 فاقد عنصر مدت زمان (Duration) است- به این معنی که زمان اتمام این فاز هنوز معلوم نیست- و شاید یک مرحله بازتوزیع دیگر (جابجایی بیتکوین) برای آزمودن عزم سرمایهگذاران نیاز باشد.

از هر دو منظر نسبت سود به زیان نقد شده و سود به زیان نقد نشده، نتایج نشان میدهد که یک تعادل شکننده اما سازنده بین عرضه و تقاضا در بازار وجود دارد. با این حال، شبکه هنوز تقاضای جدید متقاعد کننده ای را شاهد نیست. به نظر نمیرسد که گذار از بازار نزولی به صعودی هنوز شکل گرفته باشد، با این حال، میتوان گفت که بذرهای آن کاشته شده و در کف قیمت بیت کوین قرار گرفتهایم.